Daniel Charbonneau

Lorsque l’épargne-études peut avoir besoin d’un coup de pouce

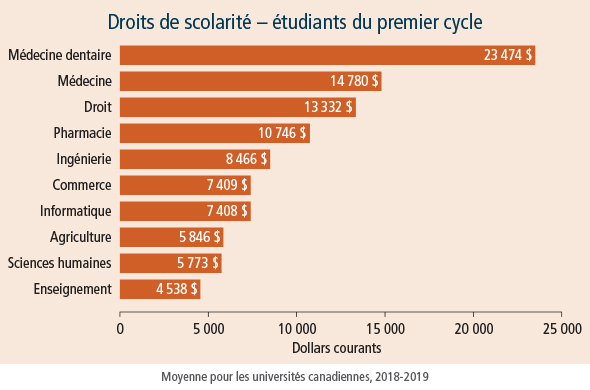

Si un parent se base sur la moyenne des frais de scolarité pour estimer le montant dont il aura besoin pour l’épargne-études, il devra mettre de côté 6 838 $ pour chaque année scolaire, selon la moyenne des frais de scolarité de 2018-2019 pour les universités canadiennes.1 Et si l’enfant choisit de faire des études en médecine dentaire ? Les frais de scolarité annuels moyens pour les programmes en médecine dentaire au Canada sont de 23 474 $.1

Et si un parent n’était pas bien au courant des frais de campus ces jours-ci ? La plupart des universités facturent entre 10 000 $ et 15 000 $ pour une chambre pour deux personnes avec un forfait repas complet.

Et si votre enfant poursuivait des études supérieures ? N’oubliez pas non plus d’ajouter des frais supplémentaires pour couvrir les frais d’hébergement en résidence ou en appartement et les frais de scolarité. Si votre enfant poursuit une maîtrise en administration des affaires (MBA), les frais de scolarité pourraient atteindre une moyenne de 30 570 $ au Canada. 2

Il est essentiel de vous assurer de contribuer suffisamment à votre régime enregistré d’épargne-études (REEE) et aux autres véhicules de placement que vous utilisez. Autrement, il se peut que vous ayez à couvrir des frais supplémentaires et que ces sommes soient tirées de votre épargne-retraite.

Votre REEE – une base solide

Les REEE demeurent à la base du financement de l’éducation. Vos cotisations croissent selon le principe de l’impôt différé et vous pouvez cotiser jusqu’à 50 000 $ pour chaque enfant. En outre, vous recevez également la subvention canadienne pour l’épargne-études (SCEE), celle-ci étant versée directement dans le REEE. Le gouvernement verse un montant égal à 20 % de chaque contribution, jusqu’à concurrence de 500 $ par année, et jusqu’à un montant total maximum de 7 200 $ par enfant.

Si vous commencez à cotiser tôt et si vous profitez pleinement de la subvention annuelle, votre REEE pourrait répondre à lui seul à votre objectif d’épargne-études. Certains parents, cependant, choisissent d’ajouter un supplément au montant qu’ils contribuent à leur REEE au moyen d’autres véhicules de placement de sorte à épargner plus d’argent pour les études, ou parce qu’ils souhaitent avoir une source d’économies qui peut facilement servir pour répondre à d’autres objectifs financiers si jamais l’argent ne servait pas aux études.

Investir au moyen d’un compte en fiducie

Un compte en fiducie, parfois appelé une fiducie informelle, est un compte de placement non enregistré que vous ouvrez pour un enfant mineur. Si vous souhaitez épargner pour deux enfants, il vous faudra ouvrir deux comptes en fiducie. Ils sont faciles à établir et sont assortis d’avantages fiscaux. Lorsque vous utilisez un compte en fiducie pour des placements en actions, les gains en capital sont imposables à votre enfant, ce qui signifie généralement qu’il ou elle paiera peu ou pas d’impôt lorsque les retraits sont effectués pendant ses années d’université. Les revenus d’intérêts et de dividendes réalisés sur le capital investi initialement sont imposables en votre nom, mais le revenu réalisé sur le revenu, aussi connu sous le nom de « revenu de deuxième génération », est imposable au nom de votre enfant. Vous pouvez investir autant que vous le souhaitez chaque année et au total. Ces comptes sont flexibles, car il n’est pas obligatoire que l’argent soit employé pour l’éducation. En effet, lorsqu’il ou elle atteindra l’âge de la majorité, votre enfant pourrait demander d’avoir accès à l’actif du compte, ou il ou elle pourrait choisir de laisser une partie ou la totalité desdits actifs dans la fiducie jusqu’à une date ultérieure.

Faire appel aux comptes d’épargne libre d’impôt (CELI)

Un CELI vous offre une croissance à l’abri de l’impôt et la possibilité de faire des retraits non imposables, ce qui en fait un véhicule idéal pour l’épargne-études, d’autant plus que les cotisations que vous y faites peuvent être considérables si vous utilisez votre CELI de même que celui de votre conjoint ou conjointe. Si vous le souhaitez, lorsque votre enfant atteint l’âge de 18 ans, vous pourriez lui donner de l’argent pour qu’il ou elle contribue à son propre CELI. En outre, vous pouvez remplacer les montants que vous retirez de votre CELI pour couvrir les frais de scolarité de votre enfant en cotisant de nouveau à votre CELI l’année suivante.

Cela implique de nombreuses décisions

La décision de savoir si vous devez compléter vos cotisations à un REEE en investissant dans d’autres véhicules de placement ne représente qu’une des nombreuses décisions que vous avez à prendre. Si vous avez plus d’un enfant, vous pourriez également vouloir savoir si un REEE individuel ou familial vous convient le mieux. Vous pourriez également vous demander quand vos placements devraient devenir plus prudents au fur et à mesure que votre enfant approche de l’adolescence. Le moment venu de retirer de l’argent de votre REEE pour couvrir les frais universitaires, vous voudrez en outre connaître les stratégies permettant d’accéder à des montants non imposables plutôt qu’imposables.

Communiquez avec nous pour parler des décisions auxquelles vous devez faire face lorsque vous vous occupez de l’aspect financier de l’éducation de vos enfants.

1 Statistique Canada, tableau 37-10-0003-01, Droits de scolarité des étudiants canadiens du premier cycle selon les domaines d’études.

2 Statistique Canada, tableau 37-10-0004-01, Droits de scolarité des étudiants canadiens des 2e et 3e cycles selon les domaines d’études.